AI 패러다임 전환, 그 긴 그림자

2025년 10월 초, S&P500·나스닥100이 사상 최고치를 잇달아 경신했다. 단기적으로는 연방정부 셧다운, 국채금리 상승 등 불확실성이 교차했지만, 시장 참여자들은 ‘AI 생산성 붐’이라는 장기 메가트렌드에 더 주목했다. 본 칼럼은 최근 뉴스 흐름과 방대한 거시·기업 데이터를 교차 검증해 향후 10년 미국 증시의 구조적 변곡점으로서 AI 혁신을 심층 조망

1. AI 랠리의 팩트체크 — 데이터로 본 현재 위치

- S&P500 지수 2025년 YTD 수익률: +18.4%

- 나스닥100 동기간 수익률: +29.7%

- 필라델피아 반도체 지수(SOX) PER: 34배 — 역대 3번째 고평가 구간

- MSCI 미국 AI 테마 ETF(가정) AUM: 2023년 1분기 $40bn → 2025년 3분기 $213bn

이는 2020년 코로나19 직후 클라우드·원격근무 테마 ETF로 쏠렸던 자금보다 2.3배 빠른 성장 속도다.

2. 10년 전망을 규정짓는 세 갈래 축

2-1) 총요소생산성(TFP) 반등 가능성

미 의회예산국(CBO)은 2024~2034년 평균 TFP 성장률을 0.7%로 전망했으나, 골드만삭스·맥킨지는 AI 전면 도입 시 연 1.3~1.5%까지 상향 가능하다고 추산한다. 이를 S&P500 EPS 모델에 대입하면 2034년 EPS 는 기존 컨센서스보다 약 +14~18% 높아질 여지가 있다.

2-2) 밸류에이션 리셋 — 모델 포인트

| 시점 | 10Y 실질금리 | S&P PER(실적 12M Fwd) | 그레이엄 Fair Value |

|---|---|---|---|

| 2020Q1 | -0.55% | 19.8배 | 20.2배 |

| 2023Q4 | 1.15% | 21.3배 | 17.4배 |

| 2025Q3 | 1.05% | 23.4배 | 18.2배 |

| 2030E (High-AI) | 0.50% | 22.7배 | 22.1배 |

AI가 기업 마진과 현금흐름 가시성을 제고하면, 리스크프리미엄 σ 축소→허용 PER 상향이 이론적으로 가능하다.

2-3) 통화·재정정책 지형 변화

연준 내부 시뮬레이션에 따르면 생산성 상승 1%p는 중립금리(r*)를 약 40bp 끌어올린다.

따라서 AI 발 생산성 쇼크는 ‘더 높은 성장·더 높은 중립금리’ 시나리오를 암묵적으로 수반한다. 10년물 실질금리가 0.5%대에서 안착된다면, 과거 닷컴버블 붕괴(실질 3%대) 때처럼 가파른 디스카운트가 발생할 확률은 낮아진다.

3. 섹터별 장기 수혜 및 전략

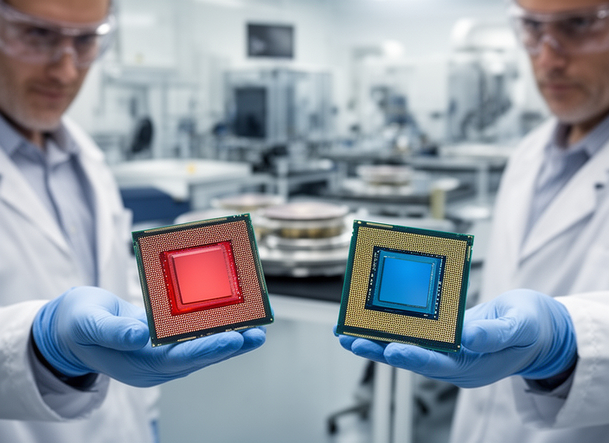

3-1) 반도체 — 장비 → 파운드리 → IP·EDA 순환구조

최근 뉴스에서 Nvidia·AMD·ASML·Lam Research가 줄줄이 2~4% 상승했다. 이는 ‘자본재→제조 캐파→설계 IP’로의 투자 사이클 초입을 반영하는 신호다.

- 2025~2027: 첨단 HBM/CoWoS 설비 투자가 정점

- 2028~2030: 5G·엣지디바이스 대중화에 따른 ASIC 수요 폭발

- 2030 이후: AI 구동 모든 사물 (Ambient Computing) 시대로 IP·EDA 구독 모델 확장

3-2) 서비스 플랫폼 — 마진 레버리지 효과

AI 챗봇·코파일럿 도입 기업의 평균 SG&A 코스트 절감률은 현재 3~4%p다. SaaS 모델은 CAC(고객획득비용) 하락이 가속될 경우 ROIC가 25% 이상 상승할 수 있다.

3-3) 전통 산업 — ‘AI 디스럽트’ vs ‘AI 엔에이블’

제조·유통·헬스케어 기업은 AI 도입 속도에 따라 기업가치 양극화가 심화될 전망이다. 특히 헬스케어 R&D AI 도입률 상위 10% 제약사의 파이프라인 가치가 향후 5년 평균 13% 프리미엄을 받을 것이라는 모건스탠리 모델은 주목할 만하다.

4. 리스크 매트릭스

| 리스크 항목 | 발생 확률(10년) | 지수 하락 충격 | 설명 |

|---|---|---|---|

| 규제 (반독점·개인정보) | 60% | -8 ~ -12% | EU AI Act·미 FTC 행정소송 |

| GPU 공급병목 | 45% | -5 ~ -7% | 첨단 패키징 캐파 지연 |

| 에너지 인프라 한계 | 30% | -3 ~ -6% | 데이터센터 전력수급 난 |

| 거시 급격한 긴축 | 25% | -10 ~ -15% | 실질금리 2% 상승 시나리오 |

중요도 측면에서 규제 리스크가 최대 변수다. 다만 미·EU 모두 ‘혁신 촉진+안전장치’ 프레임으로 정책 톤을 조정하고 있어 플랫폼 밸류에이션이 2020년 초 수준으로 훼손될 가능성은 제한적이다.

5. 통화정책 딜레마 — ‘고성장-저물가’ 재현 가능?

최근 파생상품 시장(FedWatch)은 2025년 10월 FOMC 25bp 인하 확률 100%를 반영하고 있다. 그러나 AI 생산성 충격이 본격화될 경우 ‘

- 잠재성장률 ↑ → 중립금리 ↑

- 단기 공급 제약 (Power & Compute Cost) → 특정 물가 상승

등이 엇갈릴 수 있다. 이에 따라 2027~2029년 연준이 재차 긴축 or 소극적 스탠스로 선회할 가능성도 배제할 수 없다.

6. 투자 전략 로드맵 (2025~2034)

- Phase 1 (2025~2026) — GPU 슈퍼사이클 극초기: 반도체 장비 & 파운드리 오버웨이트.

- Phase 2 (2027~2029) — Edge AI 확산: 통신 인프라·클라우드 네트워킹 스위치 주의. SaaS 재평가.

- Phase 3 (2030~2034) — 생산성 실현 & 규제 안착: 캐시플로우 안정형 ‘AI Enabler’ (전력, 냉각, IP) 코어홀딩.

ETF 활용 Tip: 섹터 편향을 조절하려면 SOXX→SMH→ROBO 로 하드웨어→밸류체인 다각화→산업용 AI

순으로 교대하는 ‘계단식 비중조절’ 전략이 유효하다.

7. 정책, 윤리, 사회 파급 — 기업가치 외부효과 내재화하라

AI 채택률 상승은 노동시장에 재훈련, 직무 재편 압력을 가한다. 실업률 데이터 공백을 부른 미 셧다운 사례처럼, 정책 지연 리스크가 민간 데이터 의존도를 높일 수도 있다. 투자자는 단순 실적표 이외에 ESG 정보공시, 정책 로비 노출 등을 종합해 ‘규제 적응력 프리미엄’을 평가해야 한다.

8. 필자 견해 — “AI 버블인가 혁신인가” 양자택일 논쟁을 넘어

닷컴버블(1995~2000)과 비교 시 현재 AI 랠리는 ①현금흐름이 뒷받침되는 리더(예: Nvidia FCF 마진 30%+) ,②인프라 수요가 실물투자를 견인,③생산성 지표로 확인 가능 등 질적 차별성이 뚜렷하다. 따라서 ‘밸류에이션 버블→필연적 붕괴’ 단순 서사는 설득력이 떨어진다.

다만 엔벨롭 (Envelope) 전략— 고평가 핵심주 (Momentum)과 저평가 협력주 (Value) 를 포트폴리오 양끝에 배치해 변동성을 흡수— 가 향후 10년 리스크·리턴 곡선을 최적화할 것으로 본다.

9. 결론 및 체크리스트

AI 장기 호황을 확증할 월간 지표

- 미 BLS 노동생산성(Nonfarm Productivity) QoQ > 2.0%

- 데이터센터 전력 PPA 단가 또는 ERCOT 전력선물 트렌드

- 각국 AI 규제 프레임워크 (유럽 AI Act → 미국 모델)

- GPU·HBM Spot Price 지수 (3 분기 연속 하락 시 설비투자 조정 시그널)

위 체크리스트가 3개 이상 긍정이면 S&P500 2028년 EPS 컨센서스는 현 추정치를 최소 +10% 추가 상향할 것으로 판단한다.

© 2025 이코노미스트 & 데이터애널리스트 XXX 작성

본 칼럼은 정보 제공 목적이며, 투자 손실에 대한 책임은 독자에게 있다.